时间:2023-11-30来源:未来智库

2023M8-M9 扫地机品类集中推新,本轮行业新品定价思路出现分化。2023 年 8 月底至 9 月,6 个品牌相继推出扫地机新品,我们发现本轮各厂商的定价思路出现了较明显的分化。

一、复盘行业:性价比新品更受市场青睐

扫地机行业 2023Q3 新品定价思路分化,性价比款销售表现更佳

2023M8-M9 扫地机品类集中推新,本轮行业新品定价思路出现分化。2023 年 8 月底至 9 月,6 个品牌相继推出扫地机新品,我们发现本轮各厂商的定价思路出现了较明显的分化。1)高端路线:科沃斯和追觅于 8 月相继推出高端和性价比款新品,双向拓展产品矩阵的同时均主推高端旗舰款,科沃斯 X2 系列和追觅 X30 Pro 系列的手动换水版本产品售价均在 5000 元以上;2)中低端性价比路线:石头 P10 Pro 系列搭载动态机械臂模块但手动换水版本定价仅为 3999 元,与同样配备机械臂的追觅 X30 Pro 相比性价比优势显著;云鲸 J4 Lite 系列、海尔 H12 和美的 V12 系列的手动换水版本售价均集中在 3500 元以下。

从终端销售数据来看,性价比款产品更受市场青睐。1)纵向比较:科沃斯于 2023 年 8 月中旬同时推出高端 X2 系列和性价比 T20S Pro 系列两款新品,其中 X2 系列作为旗舰款为公司本轮的主推款,根据奥维云网数据,截至 2023M10,X2 和 T20S Pro 的手动换水版本线上累计销量分别达 2.44、4.62 万台;2)横向比较:2023 年 8 月下旬,同样搭载动态机械臂功能的追觅高端 X30 Pro 系列和石头性价比 P10 Pro 系列相继发布,根据奥维云网数据,截至 2023M10,X30 Pro 和 P10 Pro 的手动换水版本线上累计销量分别达 1.59、4.31 万台;综上我们可以发现,本轮(2023 年 8 月底至 9 月)新品定价中端的性价比款产品更受消费者青睐,销量相比高端款显著领先。

行业龙头市场份额表现分化,追觅和综合巨头市占率提升显著

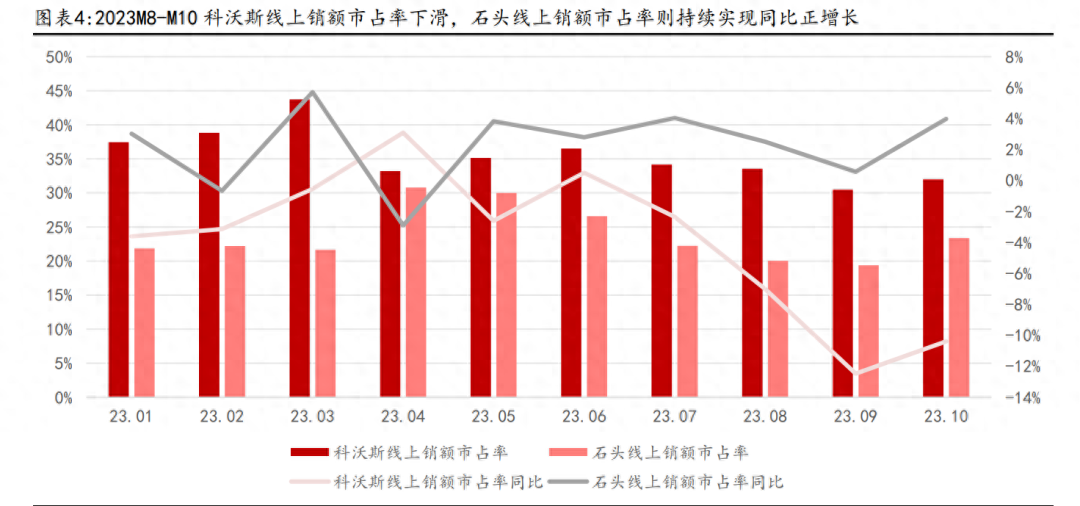

科沃斯主推高端致使市占率承压,石头科技高性价比新品助力市场份额提升。受消费者更青睐性价比款扫地机新品的影响,本轮主推高端新品 X2 系列的科沃斯市占率持续承压,而石头科技则凭借性价比进一步提升的新品 P10 Pro 实现市场份额快速提升。根据奥维云网数据,2023M8-M10 科沃斯线上销额和销量市占率同比均下滑超 7pct,2023M10 单月销额、销量市占率分别达 32.00%(- 10.38pct)、29.27%(-8.94pct);石头科技 2023M8-M10 销额和销量市占率则持续实现同比正增长,2023M10 单月销额、销量市占率分别达 23.39%(+3.98 pct)、20.75%(+4.63pct)。

追觅“机海战术”初见成效,家电综合巨头美的扫地机市占率持续提升。1)追觅:2023 年以来,追觅相继推出 S20 系列、S20 Pro 系列、X30 系列、X30 Pro 系列、S10 Pro Ultra 机械臂系列等多款新品,通过“机海”战术实现了品牌市占率的快速提升,根据奥维云网数据,2023M8-M10 追觅线上销额和销量市占率同比均持续提升,2023M10 单月销额、销量市占率分别达 17.78% (+7.37pct)、13.00%(+3.81pct)。2)美的:根据奥维云网数据,作为家电综合巨头之一,美的 2023M8-M10 销额和销量市占率则持续实现同比正增长,2023M10 单月销额、销量市占率分别达3.54%(+2.76pct)、5.32%(+3.62 pct),或系受 2023 年 8 月推出的性能与性价比兼具的 V12 系列新品的助力。

二、展望未来:降价或已成为行业确定性趋势

行业端:降价趋势下 vSLAM 技术普及必要性增加,行业均价或最终下探至 2000 元左右

扫地机行业均价保持下行趋势,降价或已成为未来确定性发展方向。根据奥维云网数据,2023 年双十一开门红期间,扫地机品类销额、销量、均价分别达24.7 亿元(+20.8%)、69.0 万台(+20.5%)、3583 元(+0.3%),实现量额齐升;整体均价未下滑主系高端全能基站款产品均价与 2022 年同期持平,但占比提升至 76.9%(同比+9.5%);而自清洁款、单机款和自集尘款的产品均价有所下滑。我们认为,2023 年扫地机品类在大促节点持续实现均价下调,或代表着行业价格中枢下移已成为确定性趋势,后续市场或将围绕降本降价展开新一轮竞争,市场规模和行业渗透率有望随着均价下行而快速提升。

技术和规模优势或成为企业市占率提升关键因素,行业均价有望最终稳定在 2000 元左右。1)竞争格局:我们认为,在后续行业降本降价的大趋势下,一些尾部扫地机品牌或将由于成本、技术等方面的压力而自然出清,未来具备技术或生产规模优势的企业或将拥有更多的降本空间,通过率先实现终端价格下探和产品放量带来的市场份额提升,扫地机行业也有望进一步向头部集中。2)价格方面:通过对标同样具备“清洁刚需+解放双手”逻辑的、行业均价在 2000 元左右的洗衣机,我们判断扫地机行业均价下一阶段或将也下探至同一水平。

双目 vSLAM 兼顾导航避障功能,在降本趋势下其大范围普及必要性有所增加。我们在《扫地机器人行业系列深度(一)产品篇:基于“进化”模型探索扫地机必选可选功能未来,降本助力价格下探实现行业放量》报告中提到,双目 vSLAM 方案可实现兼顾导航、识别和避障功能,未来随着技术和算法研发的不断推进,该方案有望凭借其较高的性价比和综合避障导航能力,逐步取代 LDS SLAM 方案成为扫地行业导航维度新主流技术,通过将原先成本较高的 LDS 测距模组替换成相对便宜的摄像头,进而实现扫地机硬件成本的下降。我们认为,在行业降本的大趋势下,双目 vSLAM 方案市场化的必要性有所增加,后续行业对该技术的重视程度和研发力度也或将会持续增强,双目 vSLAM 方案在产品端 的普及节奏也有望进一步加快。

公司端:短期关注科沃斯基本面反转、石头降本优势和萤石超车机会,长期家电综合巨头或将入局

我们认为,针对未来扫地机行业的竞争格局,应当从短期和中长期两个维度分析:1)短期来看,科沃斯性价比新品 T20S Pro 的畅销和组织架构的改善,均有望帮助公司市场竞争力的恢复;石头科技的技术降本、合理控费和惠州自建工厂的落地都使其在降本降价空间方面更具优势,进而利好公司后续的市场份额抢夺;萤石网络作为发力扫地机品类较晚的后起之秀,有望依托母公司海康威视在视觉技术、成本以及资金面优势,在市场竞争中获得弯道超车的机会。2)长期来看,随着扫地机行业的渗透率不断提升,美的、海尔等家电综合巨头或将通过收并购的方式正式进军扫地机赛道,并且依托其完善的供应链提升、庞大的整体生产规模以及强劲的国民认知度,凭借成本和品牌端优势成为市场的有力竞争者。

科沃斯:基本面叠加估值反转机会,有望实现戴维斯双击

性价比新品 T20S Pro 销售表现领先,销售费用优化空间较大。1)产品端:公司于 2023 年 8 月先后推出主打高端的旗舰款 X2 和主打性价比的 T20S Pro 两款新品,实现产品价格段的双向拓展;其中 T20S Pro 凭借较高的性价比优势受到市场青睐,截至 2023M10 累计销量、销额分别达 7.66 万台、1.69 亿元,在 9 月上市时间的新品中排名领先。2)费用端:a)纵向来看,公司 2023 年前三季度销售费用率达 32.43%,同比+4.27pct,实现持续较明显增长或系公司营销推广费用增加、达人直播收入比重增加导致平台服务费和佣金增加以及扫地机新品上市所致。b)横向来看,当前公司销售费用率处于行业较高水平,我们认为后续伴随品牌力的提升和营销效率的优化,销售费用端仍具有较大优化空间。

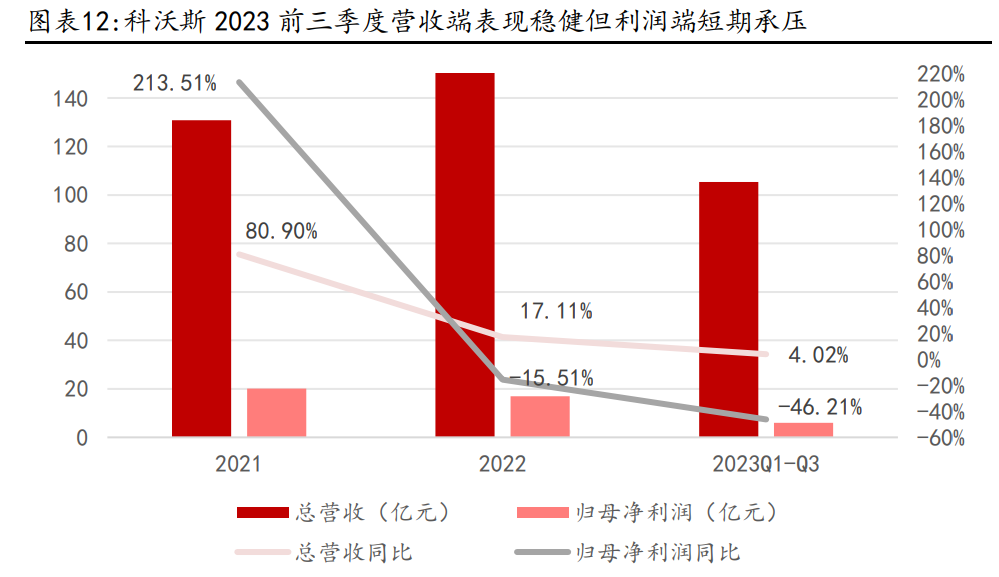

估值底部叠加基本面表现改善,有望助力公司实现戴维斯双击。1)估值方面:截至 2023 年 11 月 19 日公司动态 PE 达 22.16 倍,估值水平位于上市以来的后 6%分位,接近估值底部。2)业绩方面:2023 前三季度公司总营收和归母净利润分别达 105.32 亿元(+4.02%)、6.04 亿元(-46.21%),营收端表现稳健但利润端短期承压。我们认为,新品 T20S Pro 系列的畅销有望助力公司收入规模和市场份额的恢复,同时伴随着品牌自有流量的积累和稳定,公司销售费用率或将逐步下降,二者共同作用下公司利润端有望逐步回归合理区间;再叠加创始人钱东奇或将重新负责科沃斯的研发工作,有望给公司的经营发展注入利好因素,科沃斯后续或将迎来戴维斯双击机会,并实现市占率的逐步提升。

石头科技:技术降本、合理控费叠加自建工厂,有望共同助力市占率提升

技术降本叠加合理控制费用,有望通过提升产品性价比进一步抢占市场份额。1)产品端:公司于 2023 年 3 月和 8 月相继推出 P10 和 P10 Pro 两代具备较强性价比优势的 P 系列产品,其中 P10“降价不减配”,拥有与 G10S PURE 相似的性能但售价下降约 700 元;P10 Pro 则在搭载动态机械臂和清洁、导航和连接维度性能全方位升级的同时,相较 P10 售价仅提升 700 元。2)费用端:2023Q3 公司销售/管理/研发费用率分别为 19.33%/2.64%/6.98%,同比分别-0.22/+0.01/-1.08pct,环比 2023Q2 分别-0.07/-0.02/-0.01pct,各项费用率同比均保持稳定,且环比持续优化。我们认为,P 系列的高性价比或得益于公司凭借较强的研发能力实现的技术降本,以及在运营过程中对费用的合理控制;未来这两大利好因素有望持续为公司争取更多的降本空间,通过进一步增强公司产品的性价比实现对市占率的持续攀升。

惠州自建工厂灵活与高效兼备,成本优化助力公司竞争力提升。惠州石头智造工厂于 2023 年 4 月投入试产,目前产能为 10 万台/月,主要生产 P10 和 G20 系列扫地机器人,并且已具备 30 万台/月的产能条件。工厂拥有较为完善的制造能力,通过半自动化产线覆盖 SMT 生产线、组装、检测、包装、仓储等核心环节,同时配备智能仓储系统等数智化管理系统。我们认为,随着自建工厂自动化生产和数字化管理的持续完善,生产效率和产能规模有望进一步提升;同时自建工厂更灵活地排产或将帮助公司更快速地应对市场变化;成本端优化也有望使公司拥有更充裕的降价空间,进而通过提升产品性价比增强市场竞争力。

萤石网络:技术、成本和资金面优势加持,未来有望成为后起之秀

C 端新品 RS20 Pro 搭载 3 合 1 集成设计滚刷,性价比对标行业龙头。2023 年 10 月,公司发布续航、连接等维度性能突出的家用扫地机新品 RS20 Pro。1)清洁维度:产品搭载创新胶/毛/刀 3 合 1 集成设计滚刷,并且吸力高达 6200 pa;2)续航维度:搭载全自动清洁基站,配备 60℃热水洗拖布功能,并可实现深度溶解油污和筋位带颗粒擦洗;3)导航维度:采用视觉+LDS 激光雷达导航,AI 智能融合避障可识别 65 种以上障碍物;4)连接维度:可连接智能音箱实现语音控制、自动规避宠物,支持 AI 智能巡检功能和视频通话,并搭载萤石云体系化安全防护。RS20 Pro 手动换水版本定价 3699 元,我们认为其性价比可在一定程度上对标目前扫地机行业龙头企业的性价比款新品。

B 端新品 BS1 首次实现纯视觉导航,未来有望实现技术向 C 端下放。公司于 2023 年 10 月发布云视觉商用清洁机器人 BS1,1)导航维度:产品为行业内首个无需 LDS 技术辅助的纯视觉导航扫地机产品,通过多目视觉计算系统实现高精度语义三维空间计算和探测。2)清洁维度:产品凭借较小体积实现全场景覆盖,清洁效率达 350m2 /h,同时 3.5L 的双水箱可满足单次 600m2的清洁面积。3)连接维度:BS1 搭载物联云,使产品可通过运营管理平台进行高效的一站式服务,同时在云端大模型加持下产品智能化程度有望进一步提升。我们认为,萤石 BS1 作为行业首款纯视觉导航的产品,或标志着 vSLAM 导航技术在扫地机领域的落地和普及进一步加快,后续随着 vSLAM 导航方案的进一步成熟,有望实现技术从 B 端到 C 端的下放,进而助力行业整体降本速度和空间的升级,以及扫地机行业规模和渗透率的成长。

母公司海康威视视觉技术积淀深厚,萤石在技术、成本和资金端均有望获得有力支持。海康威视是以视频为核心的智能物联网解决方案和大数据服务提供商,作为智慧视觉的龙头企业在视觉技术方面具备深厚的积淀。我们认为,萤石网络作为海康威视的上市子公司,在后续扫地机行业的降价竞争中或将具备以下三点优势:1)技术端:依托母公司海康威视深厚的视觉技术积淀,公司有望在 vSLAM 导航技术实现快速突破,进而实现通过技术降本提升产品竞争力;2)成本端:公司的摄像头硬件均向母公司海康威视采购,内部关联交易定价相对较为灵活,使得公司在扫地机行业价格战中,即使与同是使用视觉技术的产品相比也可具备更多成本优势;3)资金端:与公司相比,母公司海康威视规模更为庞大且资金更加充足,可以为公司提供强有力的运营依靠。

综合巨头:扫地机品类投入逐步加大,行业渗透率高于 15%或将通过收并购正式入局

随着扫地机行业的不断成熟和发展,家电综合巨头开始逐渐加大对扫地机品类的关注和投入。1)产品端:美的于 2023 年 8 月推出 V12 系列全能基站款扫地机新品,产品在性能方面与头部品牌同价位产品进一步靠拢。续航方面搭载全链路集尘防泄漏系统,3L 大尘袋可自动集尘 75 天;导航方面采用 AI 双视结构光+3D 立体避障,并可实现 55 种障碍物感知。2)营销端:海尔就 Space 扫拖机器人系列于 2023 年 10 月召开新品发布会,并在官方公众号发布海报宣传。我们判断,随着扫地机行业的渗透率不断提升,美的、海尔等家电综合巨头或将在行业渗透率达到 15%左右时,通过收并购的方式正式进军扫地机赛道,并且依托其完善的供应链提升、庞大的整体生产规模以及强劲的国民认知度,凭借成本和品牌端优势成为市场的有力竞争者。

上一篇:我国工业母机行业的发展趋势与挑战

下一篇:国家工业母机创新研究院正式揭牌!

免责声明:凡注明(来源:齿轮头条网)的所有文字、图片、音视和视频文件,版权均为齿轮头条网(www.geartoutiao.com)独家所有,如需转载请与本网联系。任何机构或个人转载使用时须注明来源“齿轮头条网”,违反者本网将追究其法律责任。本网转载并注明其他来源的稿件,均来自互联网或业内投稿人士,版权属于原版权人。转载请保留稿件来源及作者,禁止擅自篡改,违者自负版权法律责任。

相关资讯